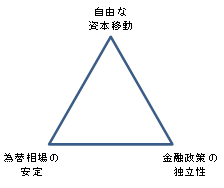

国際金融のトリレンマ

「国際金融のトリレンマ」とは1980年代に徐々に認知されるようになった国際金融論上の一説です。一国が対外的な通貨政策を取る時に、①為替相場の安定、②金融政策の独立性、③自由な資本移動、の3つのうち、必ずどれか一つをあきらめなければならないというものです。

①の為替安定をあきらめたのが、今日のほとんどの先進国です。独自の金融政策をとれば必ず内外の金利差が生まれます。この時資本移動が自由ならば、そこに金利差を狙った資本流出入が起こります。どうしても為替相場の変動は起きてしまうのです。

②の金融政策の独立性をあきらめたのがユーロ圏内の国や香港です。自由な資本移動を許しながら為替相場を固定するには、金利差があってはなりません。独自の金融政策をとってはならないのです。このためユーロ圏内の国は、域内金融政策は欧州中央銀行に一任しています。香港の金融政策は米国に追随しています。

③の自由な資本移動をあきらめているのが中国です。為替相場の乱高下は避けたい、でも国内の金融政策の独立性は守りたい。そのために資本移動をある程度制限しなければならないのです。

特別な事情がない限り、経済や金融が成熟した国は、①の為替相場安定の放棄にたどり着きます。それは、短期的な相場の乱高下は、不透明性を高め企業のセンチメントに悪影響を及ぼします。しかし、中長期的に見れば、相場の変動は、各国間のインフレ格差や生産性格差などの実態を反映した均衡点を目指すものだからです。

国際金融のトリレンマ